Voir la table des matières Ne plus voir la table des matières

Les heuristiques souvent décrites dans l’économie comportementale offrent des cadres perspicaces pour comprendre la résistance du courant dominant au Bitcoin.

Ceci est un éditorial d’opinion de Rich Feldman, responsable marketing, auteur et membre du conseil consultatif de la Western Connecticut University.

L’économie comportementale a longtemps été citée pour décrire nos « tendances irrationnelles » en tant que consommateurs et investisseurs. Je suis ici pour étendre cette discussion spécifiquement à Bitcoin parce que, avouons-le, quand il s’agit de crypto en général et de Bitcoin en particulier, l’influence des émotions, des préjugés, de l’heuristique et de la pression sociale dans la formation de nos préférences, croyances et comportements est profonde… et fascinant.

Aller au-delà du FOMO

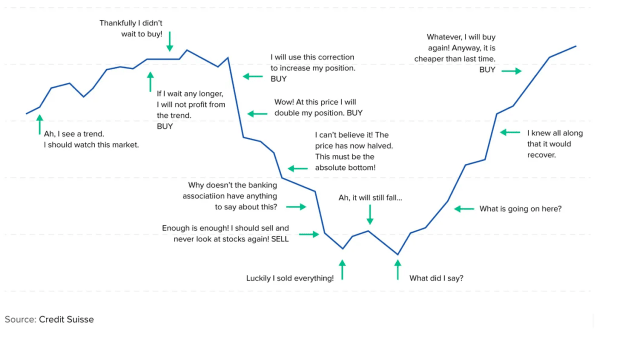

Comme le prêche la finance comportementale, investir dans quoi que ce soit est sujet aux « pièges » courants tels que la peur de passer à côté (FOMO), l’aversion aux pertes, la pensée de groupe (l’effet « train en marche ») et l’erreur des coûts irrécupérables – qui expliquent pourquoi les gens conservent leurs investissements plus longtemps qu’ils ne le devraient.

De tels parcours cognitifs sont bien illustrés dans le tableau ci-dessous qui, ironiquement, a été créé par le Credit Suisse. À la lumière des événements récents, il aurait peut-être dû se méfier du « biais excessif ! » Mais ne le frappons pas pendant qu’il est en panne.

Les concepts de finance comportementale et de Bitcoin ont certainement des parallèles intéressants. Par exemple : FOGI (pas le type « ancien »), ou la peur de se faire dans. Craie cela jusqu’à un marché commercial naissant qui peut être incroyablement déroutant et (pour beaucoup) nécessiter un acte de foi technologique.

Pourtant, quiconque pense qu’il s’agit d’un nouveau phénomène n’a qu’à se tourner vers le lancement des services bancaires en ligne, du paiement de factures et des dépôts mobiles pour savoir qu’il y a une hésitation autour de chaque incursion des consommateurs dans les nouvelles technologies, en particulier à mesure qu’elles évoluent. En tant que tel, FOGI empêche les « crypto-curieux » de faire les mouvements comportementaux (c’est-à-dire l’apprentissage et la découverte) nécessaires pour participer réellement à la classe d’actifs.

De plus, le biais de récence peut certainement aider à expliquer une grande partie des fluctuations de l’écosystème Bitcoin. Avec autant d’avancées majeures, de perturbations et de « convulsions » faisant la une des journaux apparemment tous les jours, il n’est pas surprenant que cette tendance irrationnelle à supposer le fait que les événements récents se répéteront presque certainement peut facilement être associé à une volatilité qui peut sembler omniprésente.

Avec l’accès à un marché 24 heures sur 24, cela ne fait qu’exacerber, amplifiant la règle de fin de pic dans laquelle les événements positifs ou négatifs les plus récents et les plus intenses (ou «pics») pèsent le plus lourd dans la façon dont nous nous souvenons de la façon dont certaines choses ont été vécues – ayant ainsi le potentiel d’influence indue sur les décisions à venir.

Actualisation temporelle et effet YOLO

Mais de tous les préjugés et heuristiques qui, je pense, aident à expliquer la perception dominante de Bitcoin aujourd’hui, c’est l’actualisation temporelle – qui est notre tendance à percevoir un résultat souhaité dans le futur comme moins précieux qu’un dans le présent – qui est le plus prémonitoire. Ajoutez à cela l’effet YOLO – « vous ne vivez qu’une fois » l’hédonisme et la future « cécité » – au mélange, et vous avez un puissant cocktail crypto.

Voici pourquoi.

C’est dans la nature humaine pour ceux qui disent : « Je ne vois pas où cela mène » — en particulier ceux du camp « il n’y a pas là, là » — de ne pas essayer pour imaginer où ça va. Concentrés sur le présent, ils cherchent à cadrer quelque chose qui existe uniquement en fonction de ce qu’ils peuvent identifier, interpréter et intérioriser maintenant.

Ce sont les mêmes types de personnes qui, lorsque les téléphones portables ont été introduits pour la première fois, ont demandé « pourquoi avons-nous besoin de cela ? » Ils ne pouvaient tout simplement pas prévoir que la technologie mobile élevait les pays en développement, devenait le centre de toute une industrie des paiements, modifiait fondamentalement les télécommunications, etc. Ce n’est pas pour dénigrer ces gens; l’actualisation temporelle est monnaie courante. En fait, vous pouvez attribuer ce phénomène au taux déplorable d’épargne-retraite d’une large partie de la population.

Une incapacité à imaginer l’avenir, ou un simple désintérêt à le faire, conduit à vouloir créer des raccourcis pour comprendre et expliquer le « pourquoi ? » Combiné avec l’heuristique de « l’illusion de contrôle » – ou la croyance que nous avons plus de contrôle sur le monde que nous n’en avons réellement – il n’y a aucun appétit pour un acte de foi ou de confiance que, dans la technologie, il y a un monde de promesses.

Récit de « l’ancienne nouvelle technologie »

Une autre perspective psychologique intéressante peut être résumée ainsi : Bitcoin a été présenté au monde en janvier 2009 par Satoshi Nakimoto. À ce moment-là, c’était une idée révolutionnaire et révolutionnaire. Mais, maintenant, il existe littéralement des milliers de protocoles et de projets de blockchain, dont beaucoup ont dépassé Bitcoin dans leur utilité et leur promesse.

Ou, en d’autres termes, Bitcoin est ancienne nouvelle technologie. Une forme de l’heuristique de la disponibilité, elle capture notre tendance à biaiser les informations que nous évoquons rapidement et facilement pour formuler une opinion.

Les partisans de ce point de vue souligneront le rejet par Bitcoin du mécanisme de consensus de preuve de participation (et les innombrables raisons à cela), une centralisation du pouvoir minier et une communauté de développeurs plus petite par rapport aux autres.

Les opposants à ce point de vue doivent rire. Quatorze ans, c’est à peine « vieux ». La technologie a résisté à l’épreuve du temps plutôt admirablement par rapport aux autres, et l’innovation sur la blockchain continue d’avancer avec les ponts inter-chaînes, les ordinaux, le Lightning Network, etc. En fait, c’est la stabilité, la permanence et la sécurité de Bitcoin qui ont l’a gardé à la pointe de cet écosystème émergent.

Bref, quand tu es premier, tu es forcément comparé à tout.

Le biais de confirmation de la couverture contre l’inflation

Pendant un certain temps, le discours autour du bitcoin en tant qu’investissement était qu’il s’agissait d’une « couverture contre l’inflation ». « L’or numérique », si vous voulez.

Beaucoup diraient que cette sagesse dominante a été démystifiée – du moins pour le moment. En réalité, ce qu’il est, et aurait toujours dû être considéré comme, est une protection contre l’échec institutionnel systématique. Après tout, l’idée même de Bitcoin est née d’une crise financière antérieure. Au moment d’écrire ces lignes, lorsque des banques comme Silicon Valley Bank (SVB), Credit Suisse et Silvergate ont été soumises à une contrainte extrême, Bitcoin montre son courage.

Le fait que le récit de la couverture contre l’inflation ait pris un tel essor est un exemple de biais de confirmation – ou notre tendance à favoriser les croyances existantes. Le fait que la raison d’être originale de Bitcoin ait été mise de côté (par certains) peut être attribué à un biais d’optimisme. Les gens continuent simplement à sous-estimer la possibilité de vivre des événements négatifs.

Et même s’il n’y a pas d’implosion systématique catastrophique, le simple potentiel d’une seule ouvre la porte pour donner à cette nouvelle réserve de valeur une vaste nouvelle empreinte.

Biais binaire

En ce qui concerne le Web 3, la crypto, les blockchains et le Bitcoin, je peux admettre avoir un parti pris. Cela peut s’écrire comme une conviction que les attributs fondamentaux de la technologie Bitcoin – décentralisation, garde de soi, propriété et contrôle – se transformeront d’une manière que nous ne pouvons pas pleinement comprendre aujourd’hui.

Autrement dit, si vous pensez « il n’y a pas là-bas », c’est peut-être parce que vous ne pouvez pas imaginer ce que « là-bas » pourrait être.

Irrationnel? Parlons dans 10 ans.

Ceci est un article invité de Rich Feldman. Les opinions exprimées sont entièrement les leurs et ne reflètent pas nécessairement celles de BTC Inc ou de Bitcoin Magazine.

Source https://bitcoinmagazine.com/culture/how-behavioral-economics-informs-bitcoin