Voir la table des matières Ne plus voir la table des matières

- Points clés à retenir

- Neutrino USD Depeg crée des problèmes pour les vagues

- Le fondateur blâme Alameda Research

- NFT Express : votre passerelle vers le monde des NFT

- Alameda investit 20 millions de dollars dans le financement des récifs à base de pois

- Alameda Research mène un investissement de 50 millions de dollars dans l’application de voyage Maps.me

- Donnez plus de clarté sur la réglementation de la cryptographie, SBF exhorte la CFTC

Points clés à retenir

- Le stablecoin phare du réseau Waves, Neutrino USD, s’est désengagé après que des rumeurs de risques de « spirale de la mort » aient commencé à circuler sur Twitter.

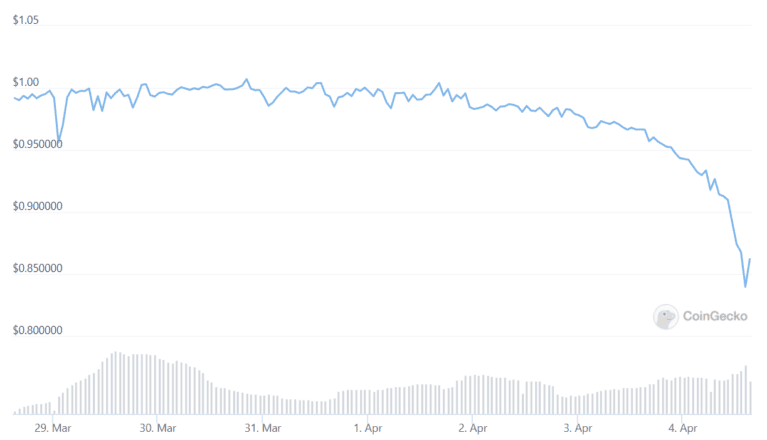

- L’USDN se négocie actuellement autour de la marque de prix de 0,86 $.

- Le jeton WAVES a perdu plus de 30 % ou 1,8 milliard de dollars en valeur au cours des quatre derniers jours.

Après avoir presque doublé sa capitalisation boursière en quelques semaines, le stablecoin Neutrino USD de Waves a perdu son ancrage, signalant un événement potentiel de « spirale de la mort » pour le jeton natif de l’écosystème.

Neutrino USD Depeg crée des problèmes pour les vagues

Neutrino USD, le stablecoin phare de l’écosystème Waves, voit son ancrage contesté au milieu de la pression de vente à découvert sur le jeton natif de l’écosystème, WAVES. Neutrino USD (ticker : USDN) est censé suivre à peu près le prix du dollar américain, mais il vaut actuellement environ 0,86 $.

L’USDN a perdu son ancrage souhaité de 1 $ vendredi dernier après qu’un message cinglant de l’investisseur crypto pseudonyme 0xHamZ a commencé à faire le tour de Twitter. 0xHamZ appelé WAVES, le jeton natif du réseau Waves, le « plus gros ponzi de la cryptographie », et a affirmé que les fondateurs du projet avaient pompé artificiellement la valeur du jeton en utilisant un effet de levier.

WAVES est le plus grand ponzi en crypto

Il a imprudemment conçu des pics de prix en empruntant USDC à 35% pour acheter son propre jeton

Une croissance continue de la capitalisation boursière de WAVES est nécessaire pour maintenir la stabilité du système

WAVES finira par s’effondrer et USDN rompra avec lui

Vous êtes prévenu🧵

— 0xHamZ (@0xHamz) 31 mars 2022

Waves a commencé à faire la une des journaux en mars après avoir vu sa capitalisation boursière presque sextuplée en un peu plus d’un mois dans des conditions de marché par ailleurs relativement fragiles. Son principal cas d’utilisation est de frapper et de soutenir l’USDN, qui a également vu sa capitalisation boursière passer d’environ 500 millions de dollars à un niveau record de plus de 960 millions de dollars au cours de la même période avant de perdre environ 130 millions de dollars en valeur aujourd’hui.

Le mécanisme de l’USDN fonctionne de la même manière que le DAI de MakerDAO, sauf qu’il est surdimensionné et ne peut être frappé qu’à l’aide du jeton WAVES. La demande croissante d’USDN pourrait être attribuée aux rendements de jalonnement importants offerts pour le stablecoin sur diverses plates-formes DeFi dans l’écosystème du projet. Cependant, 0xHamZ a déclaré que les rendements de jalonnement élevés de l’USDN dépendaient fortement de la croissance continue du jeton de garantie, WAVES, et que l’équipe avait été « effet de levier repliable” pour concevoir une compression de l’offre pour pomper artificiellement le prix de WAVES.

Ils aussi partagé des données en chaîne pour étayer leur affirmation, montrant que l’équipe Waves avait déposé USDN sur le protocole du marché monétaire natif Waves Vires Finance pour emprunter USDC, transférant l’USDC à Binance pour acheter WAVES et convertissant WAVES en USDN. Les données ont montré qu’ils ont répété ce processus plusieurs fois.

Peu de temps après que la rumeur selon laquelle Waves utilisait l’effet de levier pour soutenir la valeur de leur jeton a éclaté, l’USDN a commencé à glisser en dessous de son ancrage cible de 1 $. Bien qu’il soit surgaranti par WAVES, l’USDN se négocie actuellement autour de la fourchette de prix de 0,86 $, montrant peu de signes de reprise. Le jeton WAVES a également effacé plus de 30% ou 1,8 milliard de dollars en valeur, ce qui soulève des inquiétudes quant à un événement potentiel de «spirale de la mort» qui pourrait voir la valeur de la garantie WAVES sur le protocole Neutrino tomber en dessous de la capitalisation boursière du stablecoin USDN. Cela signifierait que le système est devenu insolvable.

Le fondateur blâme Alameda Research

En réponse aux rumeurs, le fondateur de Waves, Sasha Ivanov, a accusé la célèbre société de négoce de crypto-monnaie Alameda Research d’avoir orchestré une campagne anti-Waves « FUD ». « Préparez votre pop-corn : @AlamedaResearch manipule le prix des vagues de dollars et organise des campagnes FUD pour déclencher des ventes de panique. J’espère avoir retenu votre attention », a déclaré Ivanov dans un Tempête de tweets dimanche.

Ivanov a affirmé qu’Alameda avait emprunté WAVES sur Vires Finance pour vendre l’actif et orchestré la campagne sur Twitter pour déclencher une vente et rendre son commerce rentable. « Alors, qu’avons-nous ici : ils ont été les premiers à pousser le prix sur FTX, mais après la clôture de la position avec profit, la transaction à découvert suivante qu’ils ont ouverte a échoué, car le prix n’a cessé d’augmenter », a-t-il déclaré. a écrit. « L’emprunt et le FUD devaient faire baisser le prix et rendre le short rentable. »

Fondateur et ancien PDG d’Alameda, Sam Bankman-Fried renvoyé Les affirmations d’Ivanov comme une « théorie du complot à la con » sans fournir plus de détails sur l’implication de la société commerciale dans l’incident.

Ivanov a également publié une proposition au Vires Finance DAO pour « réduire temporairement le seuil de liquidation des emprunts Waves et USDN à 0,1% » et limiter l’APR d’emprunt maximum à 40%.

https://t.co/sZUh19dBNi Nouvelle proposition DAO sur https://t.co/X8GtUDr6fT

protégeons #vagues écosystème de la cupidité!

LA CUPIDITÉ EST MAUVAISE.— Sasha Ivanov 🌊 (1 ➝ 2) (@sasha35625) 3 avril 2022

L’idée derrière la proposition est de liquider la supposée position courte d’Alameda et de protéger la position longue de Waves en plafonnant les taux d’emprunt pour l’USDC et l’USDT. Fixer des taux d’emprunt plus élevés signifierait que l’équipe devrait effectuer des paiements d’intérêts plus élevés sur ses prêts en pièces stables, qu’elle utilise pour soutenir le prix de WAVES.

L’équipe Waves contrôlerait environ 30 % de l’offre en circulation de VIRES, ce qui signifie qu’elle pourrait fortement influencer, voire décider à elle seule, le résultat du vote. Cependant, si la proposition d’Ivanov est rejetée, cela pourrait forcer l’équipe Waves à dénouer sa position longue à effet de levier sur la plateforme du marché monétaire de Vires pour assurer le service de sa dette. Suite au message d’avertissement de 0xHamZ vendredi, les APR d’emprunt pour les pools USDC et USDT sur Vires sont passés d’environ 34% à 80%, doublant ainsi plus que le double des intérêts que Waves doit payer sur son prêt, qui est aurait une valeur au nord de 400 millions de dollars au moment de la presse.

Divulgation: Au moment de la rédaction de cet article, l’auteur de cette fonctionnalité possédait ETH et plusieurs autres crypto-monnaies.

Alameda investit 20 millions de dollars dans le financement des récifs à base de pois

Le prix du jeton natif de Reef Finance a bondi de 30,82 %, alors qu’Alameda Research a révélé un investissement de 20 millions de dollars. Alameda investit dans Reef Alameda Research a annoncé un investissement de 20 millions de dollars…

Alameda Research mène un investissement de 50 millions de dollars dans l’application de voyage Maps.me

Maps.me intègre DeFi pour ses 140 millions d’utilisateurs. Avant la refonte, l’application de voyage a levé 50 millions de dollars lors d’un cycle de financement dirigé par Alameda Research. Maps.me rend DeFi…

Donnez plus de clarté sur la réglementation de la cryptographie, SBF exhorte la CFTC

Le PDG de FTX, Sam Bankman-Fried, a plaidé pour les avantages des marchés de la crypto-monnaie lors d’une audience du comité sénatorial sur les actifs numériques aujourd’hui. Le PDG de FTX témoigne devant le Sénat, Sam Bankman-Fried veut que la marchandise…